¿Estás pensando en cómo asegurar tu futuro financiero pero no sabes por dónde comenzar? Si estás considerando un plan de ahorro a largo plazo, es posible que hayas escuchado hablar sobre dos opciones destacadas: el plan de ahorro ISA vitalicio y la pensión tradicional. Ambas ofrecen beneficios y ventajas únicas, pero ¿cuál es la mejor opción para ti? En este artículo, analizaremos a fondo estas dos alternativas para ayudarte a tomar una decisión informada y adecuada a tus necesidades personales. Descubre cuál de estos planes puede darte más seguridad y tranquilidad para tu futuro financiero.

Cuanto antes empecemos todos a pensar en nuestros ahorros, mejor. ¡Es recomendable empezar a pensar en la jubilación desde el momento en que empiezas a trabajar! Pero ¿qué pasa con otras formas favorables a los impuestos para financiar su futuro?

Cuando se trata de elegir entre una ISA vitalicia y opciones de pensión, las cosas pueden resultar un poco turbias. En esta guía rápida, le explicaré lo que necesita saber sobre ambas opciones y cómo pueden respaldar sus sueños de jubilación.

Breve resumen

Si no tiene tiempo para leer la guía completa a continuación en este momento, no se preocupe: estos son los puntos clave que debe aprender.

- Una ISA vitalicia (también conocida comúnmente como LISA) es una opción de inversión diseñada específicamente para menores de 40 años.

- Una LISA puede ayudar a los más jóvenes a ahorrar para la jubilación o brindarles la oportunidad de comprar o invertir en propiedades.

- Las LISA ofrecen las mismas ventajas fiscales que las ISA, pero con beneficios adicionales.

- Una anualidad, por otro lado, es una forma a largo plazo de ahorrar dinero durante la jubilación.

- La mayoría de las personas invierten en su pensión durante décadas antes de poder acceder a ella.

- Recibirá una reducción inmediata del impuesto sobre la renta sobre el monto agregado a su pensión cada año. Las ISA o LISA no ofrecen este beneficio.

- Dependiendo de dónde trabajes, puedes incluir las aportaciones del empleador en tu pensión.

- También puede abrir su propia pensión privada o recibir una pensión estatal dependiendo de sus contribuciones a la seguridad social.

- Las LISA tienen una asignación anual de £4.000, mientras que para las pensiones es de £40.000.

¿Qué es una ISA de por vida?

Una LISA (Cuenta de ahorro individual de por vida) es un tipo de fondo de ahorro disponible para las personas que viven en el Reino Unido. La idea de una LISA es facilitar que los más jóvenes comiencen a planificar su jubilación o su primera vivienda, razón por la cual sólo las personas entre 18 y 39 años pueden abrir una. Esto es fantástico porque los jóvenes ahorradores no se ven obligados a elegir entre ahorrar para una casa en un tipo de cuenta o ahorrar para la jubilación en otro tipo de cuenta. LISA es una excelente ventanilla única.

Una vez que se abre una LISA, el usuario puede ahorrar hasta £4000 por año en la cuenta hasta los 50 años.

Una gran ventaja de realizar LISA es que el gobierno del Reino Unido añade una bonificación del 25 % a lo que ahorres: un máximo de £1000 al año si has logrado ahorrar £4000. La otra cosa buena es que este bono de £1.000 no cuenta para su límite anual de £20.000 para contribuir a una ISA.

Luego, puede usar el dinero ahorrado para pagar su primera vivienda (siempre que el valor de la vivienda no supere las £450 000), o puede acceder al dinero libre de impuestos a partir de los 60 años.

Las razones permitidas para retirarse de su LISA libre de impuestos incluyen:

- Comprar tu primera casa

- 60 años o más

- enfermo terminal, con una esperanza de vida inferior a 12 meses

Si intenta retirar el monto por cualquier motivo distinto de estos tres motivos, se le cobrará el 25% del monto total como tarifa de retiro.

Hay dos tipos de LISA: puede elegir una LISA de acciones, que es más adecuada para planes de ahorro a largo plazo (por ejemplo, para la jubilación), o una LISA en efectivo, que es más adecuada para planes de ahorro a corto plazo (por ejemplo, como comprar tu primera casa).

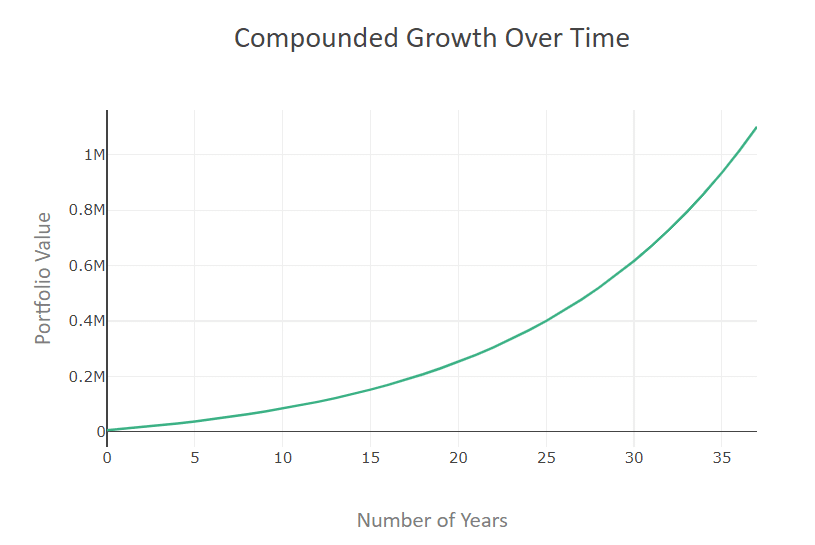

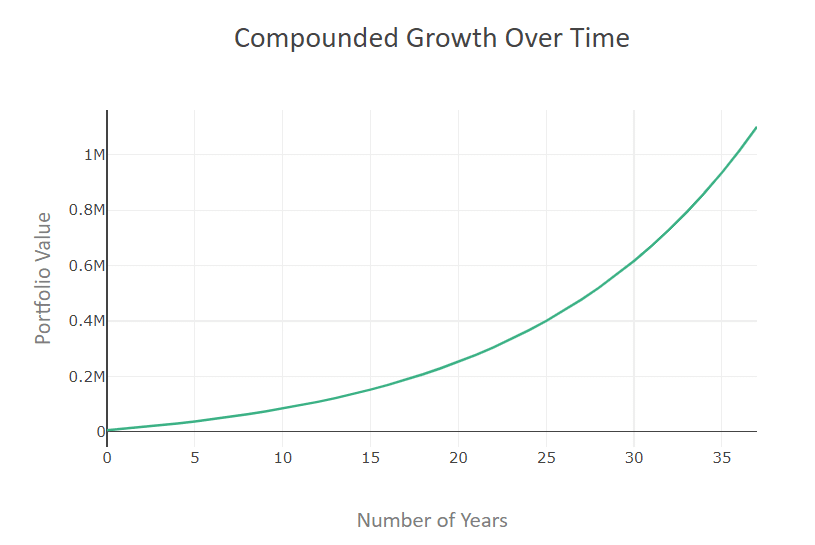

Lo creas o no, si contribuyes regularmente con £4.000 al año junto con el bono de £1.000 que recibes del gobierno, ¡podrías convertirte en millonario de la ISA! Si comenzaras a dar dinero a los 22 años, serías millonario a los 60, ¡solo con esta cuenta!

Puedes probar mi calculadora de millonarios del Reino Unido con diferentes supuestos para ver qué tan rápido puedes convertirte en millonario en función de tu tasa de ahorro y supuestos de crecimiento.

¿Qué es una pensión?

Una pensión está diseñada específicamente como un fondo de ahorro para la jubilación. La idea es que tu pensión te proporcione un ingreso durante tu jubilación (es decir, cuando ya no estés trabajando). Por lo tanto, sólo podrá acceder a sus activos de pensión ahorrados una vez que alcance la edad de jubilación.

Si trabaja para un empleador a través de PAYE, un porcentaje de sus ingresos se destinará automáticamente a su pensión privada. Y si formas parte de un plan de pensiones de empresa, tu empleador también aumentará el dinero que se destina a este fondo de ahorro.

Por supuesto, también puedes abrir tu propia pensión privada o acceder a una pensión estatal. A menos que tenga unos ingresos muy elevados (más de 240.000 £), su asignación anual para una pensión privada es de 40.000 £. También hay un subsidio vitalicio de £1.073.100.

Actualizar: El nuevo presupuesto, presentado el 15 de marzo de 2023, aumenta el subsidio de pensión anual a £60 000 y elimina el límite vitalicio. Este es un gran paso. Lo estamos monitoreando y actualizaremos el artículo una vez que esté todo confirmado.

Una gran ventaja de las contribuciones a las pensiones es que se obtiene una desgravación inmediata del impuesto sobre la renta. Por ejemplo, si su salario anual es de £50.000 y paga £5.000 a un plan de pensiones, su impuesto sobre la renta se calculará sobre solo £45.000.

La pensión estatal está disponible para todos los que pagan cotizaciones a la seguridad social. Normalmente pagas estas aportaciones a través de tu declaración de impuestos anual (si tienes una empresa o eres autónomo) o mediante tus nóminas mensuales.

Gestionar las pensiones estatales puede resultar complicado, ya que la edad de jubilación en el Reino Unido cambia constantemente. Por eso siempre es una buena idea. Verifique el estado de su contribución con HMRCy comprobar su edad prevista de jubilación.

ISA vitalicias versus pensiones: pros y contras

Ahora hemos analizado cómo cada una de estas opciones de ahorro puede respaldar sus aventuras futuras. Analicemos rápidamente los pros y los contras antes de pasar al enfrentamiento final.

Pros y contras de la ISA de por vida

Ventajas:

- Las LISA son totalmente accesibles para los trabajadores más jóvenes

- El gobierno aumentará la cantidad que usted paga en un 25% (hasta £1000 por año).

- Es una excelente manera de ahorrar para una futura casa o su jubilación.

- Puedes ahorrar a través de acciones o cuentas de efectivo.

Desventajas:

- Las inscripciones solo están disponibles para personas entre 18 y 40 años.

- No hay desgravación del impuesto sobre la renta cuando contribuye a una ISA.

- Hay una tarifa de retiro del 25% si retira dinero por un motivo no autorizado

Ventajas y desventajas de las pensiones.

Ventajas:

- Disponible para cualquier persona que trabaje en el Reino Unido

- Al contribuir a la provisión de pensiones privadas, recibe una desgravación inmediata del impuesto sobre la renta.

- Te beneficias al pagar la seguridad social

- Hay numerosas opciones de pensiones privadas y de inversión disponibles.

- Su empleador puede complementar su pensión como parte de un plan de pensiones de empresa

Desventajas:

- Sólo accesible cuando esté jubilado

- La edad de jubilación aumenta constantemente.

- El Estado no ofrece ninguna bonificación a la pensión.

¿Qué es mejor: una ISA vitalicia o una pensión?

Si está considerando contribuir a una LISA o una pensión, esta es mi sugerencia para minimizar sus impuestos sobre la renta: si tiene la tasa básica (tasa impositiva del 20%), comience cargando completamente su LISA con una subvención de £4,000. para que puedas reclamar el bono del gobierno (25% de rentabilidad); Luego agregue el resto del dinero a su fondo de pensión. Sin embargo, si ingresa al plan más alto en función de su salario y cualquier bonificación, solo pagará a LISA lo que necesite para comprar una casa. El resto debería ir al fondo de pensiones, ya que recibirá inmediatamente una reducción del impuesto sobre la renta del 40%.

Por supuesto, varios factores influyen. Por lo tanto, analice este enfoque con un asesor financiero para asegurarse de que sea adecuado para su situación. Ambas opciones son excelentes para proteger su efectivo y activos hasta que realmente los necesite, y seamos realistas: ¡nunca se sabe cuándo sucederá!

¡Las LISA ofrecen una excelente manera de ahorrar dinero desde una edad temprana y planificar un futuro antes de la edad de jubilación propuesta por el gobierno!

Además, si bien las LISA son extremadamente flexibles y beneficiosas por sí mismas, de ninguna manera reemplazan a las pensiones. Probablemente necesitará una anualidad en cualquier caso, a menos que tenga una excelente liquidez o amplios activos en el momento de la jubilación.

Incluso si dejas el dinero en el tuyo LISSA Sigue teniendo derecho a una pensión hasta que alcance la edad de jubilación. ¡Es tu decisión!

Consulte nuestra guía de pensiones estatales del Reino Unido si desea obtener más información sobre cómo funciona todo en la práctica.

¿Quieres aprender más sobre las ISA?

Hemos cubierto ampliamente las ISA aquí en PFF y esperamos que estos artículos le ayuden a navegar por el complicado mundo de las finanzas y los impuestos. Aquí está la lista de artículos que le ayudarán a obtener más información:

- Las mejores acciones y participaciones ISA para principiantes.

- Junior Efectivo ISA vs Junior Acciones y Participaciones ISA

- Bonos premium vs ISA

- ¿Puedo depositar £20.000 en una ISA cada año?

Si está listo para abrir una ISA, nuestros proveedores favoritos incluyen Plum, InvestEngine y Moneyfarm. Hay muchos más proveedores. Entonces, si desea profundizar y obtener más información, puede consultar la extensa lista de proveedores de ISA que cubrimos en detalle aquí en el blog.

Preguntas frecuentes

¿Puedo tener tanto una pensión como una ISA?

Sí, y conservar ambos es una gran idea para aumentar los ahorros. Si bien una LISA le permite ahorrar y concentrarse en una de las compras más importantes de su vida (como su primera casa), su pensión está ahí para respaldarlo cuando haya alcanzado la jubilación y esté listo para descansar y relajarse.

¿Puedo conservar mi ISA vitalicio si me mudo al extranjero?

Puedes utilizar tu LISA en el extranjero, pero tendrás que pagar penalizaciones por hacerlo. HM Revenues and Customs establece claramente que su ISA vitalicio debe utilizarse al comprar su primera casa en el Reino Unido. Si decides retirar el dinero para gastarlo en una casa en el extranjero, se te cobrará una comisión de retiro del 25%. ¡Siempre lea la letra pequeña!

por Jon Craig

Soy el fundador de Project Financially Free y comencé este viaje para educarme y compartir mis conocimientos sobre finanzas personales. Me apasiona la educación financiera y te invito a unirte a mí en este viaje transformador. Ver más.

[automatic_youtube_gallery type=»search» search=»ISA vitalicio vs pensión: ¿cuál funciona mejor para ti?

» limit=»1″]